住宅ローンの繰り上げ返済ってした方がいい?シミュレーションでバッチリ分かる繰り上げ返済のメリット

住宅ローンの繰り上げ返済ってした方がいい?シミュレーションでバッチリ分かる繰り上げ返済のメリット

- 不動産投資のGALA NAVI >

- コラム >

- マネー >

- 住宅ローンの繰り上げ返済ってした方がいい?シミュレーションでバッチリ分かる繰り上げ返済のメリット

念願のマイホームを購入したのはいいけれど、やっぱり重くのしかかる月々の住宅ローン返済。できれば早めに済ませて、身軽になりたいと思いますよね。そんなときに検討したいのが住宅ローンの繰り上げ返済です。実際にWeb上のシミュレーションを使って、繰り上げ返済をする前としたあとの具体的な金額を確認しましょう。

【GALA NAVI 限定公開】

マンション経営・不動産投資の「収益性」と「リスク」をわかりやすくまとめた限定資料を公開中。下記のボタンからお申し込みいただくと無料で受け取れます。

住宅ローンの繰り上げ返済とは?

毎月の返済以外に、借入金の一部または全額を返済する繰り上げ返済。繰り上げ返済をすると返済分がすべて元金の返済に充てられ、それにより支払う利息を減らすことができます。繰り上げ返済のパターンは「期間短縮型」と「返済額軽減型」の2パターン。それぞれどんなものかを見ていきましょう。

利息軽減効果が高い「期間短縮型」

期間短縮型とは、月々の返済額はそのままで返済期間を短縮する方法です。メリットは、返済額軽減型に比べて、利息軽減効果が高いことです。総返済額を効率的に減らしたい人、ローンの早期完済を目指す人におススメです。

資金繰りが改善する「返済額軽減型」

返済額軽減型とは、返済期間はそのままで月々の返済額を圧縮する方法です。メリットは、当面の資金繰りが改善すること。家計のキャッシュフローを調節したい人、毎回の返済額が多くて負担になっている人、将来の収入減に備える人が利用するといいでしょう。

繰り上げ返済をしない方がいい場合もあるってホント?

期間短縮型と返済額軽減型、どちらも返済の負担軽減につながりますが、実は繰り上げ返済をしない方がいい場合もあります。それは、次のような場合です。

1)住宅ローン控除を受けられるとき

「住宅ローン控除」とは、年末の時点での住宅ローン残高の1%が10年間、所得税から控除される制度です。ですから、住宅ローン控除を受けているときに繰り上げ返済をすれば、その分年末の住宅ローン残高が減り、結果として住宅ローン控除の額も少なくなります。また、繰り上げ返済によって借入期間が10年を切ってしまえば、その瞬間に住宅ローン控除を受ける権利そのものもなくなってしまいます。

現在の低金利下では、住宅ローンの金利が1%を切ることも珍しくありません。支払っている利息よりも住宅ローン控除の金額のほうが大きいという人もいるほど。ですので、10年間は繰り上げ返済をせずに、住宅ローン控除がなくなってから考えるというのもひとつの選択肢です。

2)団体信用生命保険に入っているとき

「団体信用生命保険」(以下、「団信」)とは、ローンを借りた人が亡くなったときに保険会社から住宅ローンの残高が返済されるというものです。特殊な場合を除き、住宅ローンを借りるときの前提条件となっています。

団信の場合、保険料はローンの金利に含まれていることが多いので、保険料の実質的な負担がありません。また、契約者に万が一のことがあったとしても、残りのローンを負担することなく、家の権利をもらうことができます。つまり、この保険で家を家族に残すことができるのです。

しかし、繰り上げ返済をして残債が少なくなるということは、団信の補償額も自動的に減るということです。もし、死亡後の対策を団信で行うつもりでしたら、繰り上げ返済は団信のメリットを損ねることになります。

3)今後大きな支出が見込まれるとき

子どもが小さく教育費を貯めなくてはいけない、老後の備えに現金を取っておきたいなどの場合、できれば繰り上げ返済はやめておいたほうがいいでしょう。なぜなら、繰り上げ返済をすれば手元の現金が不足する可能性があるからです。そのようなときに、例えば車の購入のようなことで大きな支出があるとしたら、別の借り入れをしなければなりません。そうした借り入れは、通常住宅ローンよりも高い金利になっていることが多いですから、そうなると逆に損になってしまうのです。

また、一戸建てを所有している場合には、家の修繕積立金を自分で確保する必要があります。築年数が経った家の管理やリフォーム等に資金を取っておいた方がいいこともあります。

繰り上げ返済をする、しないは、家計や今後の出費プランに大きく関わってくるところです。家族でよく話し合い、しっかりとプランニングしておくことが必要ですね。

【GALA NAVI 限定公開】

マンション経営・不動産投資の「収益性」と「リスク」をわかりやすくまとめた限定資料を公開中。下記のボタンからお申し込みいただくと無料で受け取れます。

繰り上げ返済をWebシミュレーションで確認してみよう

では、実際に繰り上げ返済をするとどうなるのでしょうか。具体的な金額を入れて試算してみましょう。ここでは、カシオ計算機が運営するKeisanサイトの繰上げ返済計算機能でシミュレーションしてみます。シミュレーションをする際には、「返済方式」「返済頻度」「返済期間」「借入年月」などの情報が必要となります。あらかじめ準備しておきましょう。

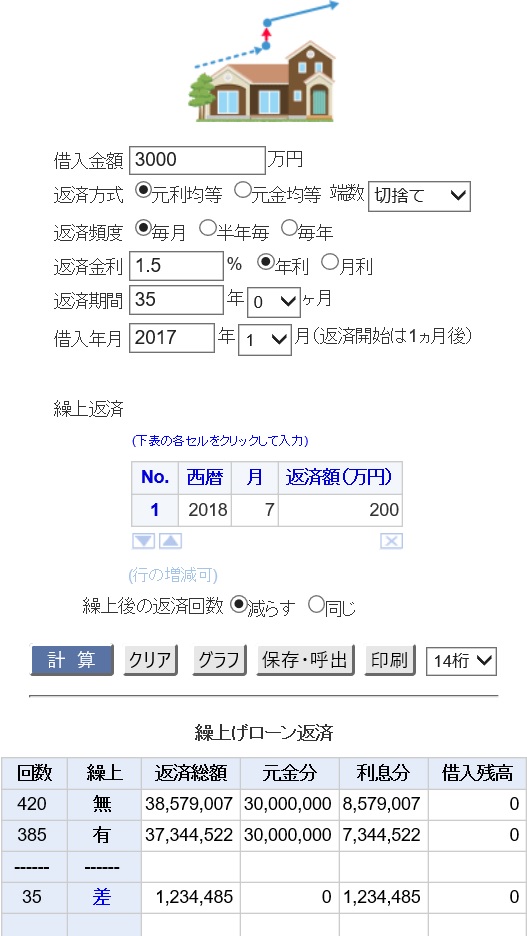

Case1:期間短縮の事例

3,000万円を返済期間35年、金利1.5%(年)で毎月・元利均等返済で借りたとします。ローン返済開始は2017年1月です。このケースで2018年7月に200万円を繰り上げ返済する場合、35回短縮できて、1,234,485円の返済を節約できます。

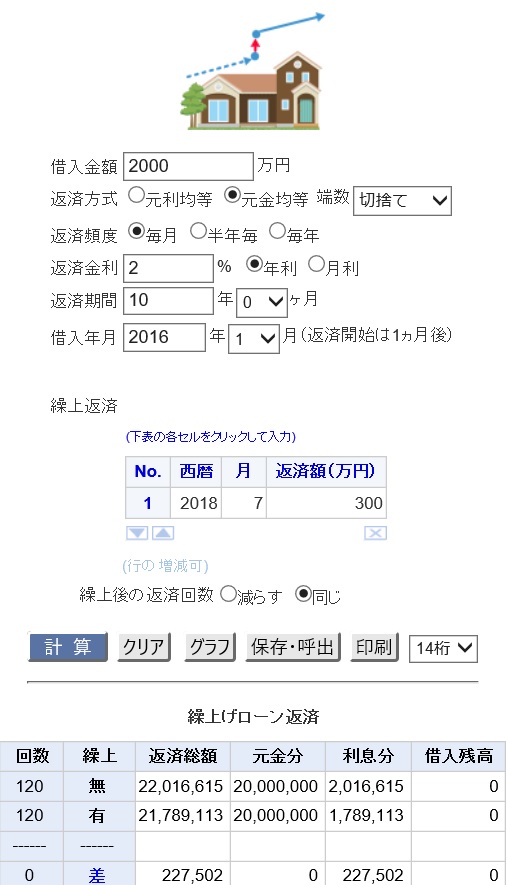

Case2:返済額軽減の事例

2,000万円を返済期間10年、金利2.0%(年)で毎月・元金均等返済で借り、2016年1月よりローン返済を開始したとします。このケースで、2018年7月に300万円を繰り上げ返済すると、総額227,502円節約できます。

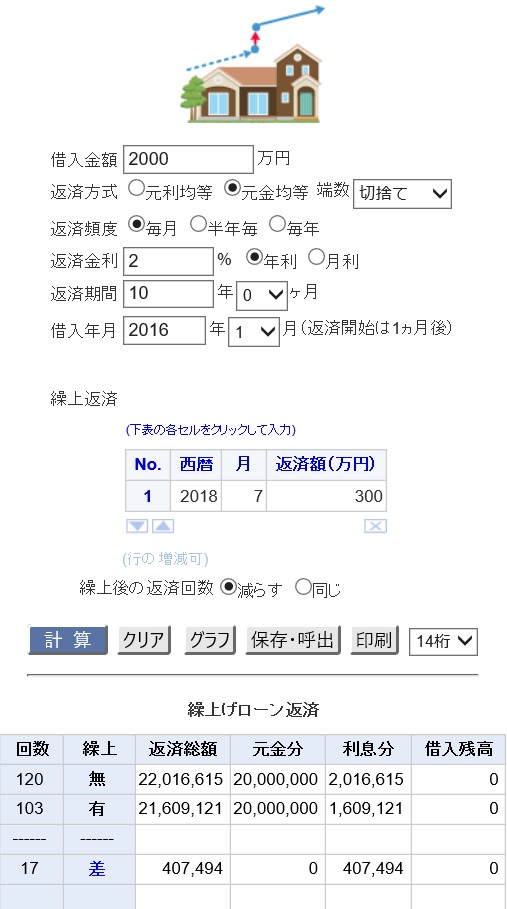

シミュレーションによると、どちらの場合も、繰り上げることで支払う総額は少なくなるという結果になりました。ちなみ、Case2と同じ条件を期間短縮型でシミュレーションしてみると、節約額は407,494円となります。結構、差が出るものですね。

この低金利時代に繰り上げ返済をするべきか否かは、それぞれの経済事情によります。目先のことだけではなく、老後を含めた生活設計をしっかりと考えてから行動した方がよさそうです。

今の住宅ローンは自分に合っている?借り換えも選択肢に入れる

繰り上げ返済は返済額を減らす有効な手段のひとつですが、なかにはそこまで資金繰りができないという方もいらっしゃるでしょう。そんなときには、住宅ローンの借り換えも視野にいれましょう。

「住宅ローンの借り換え」とは、現在の残高分を新たに借り入れることで従前の住宅ローンを完済し、借り換えた金融機関にローンを返済していくというものです。住宅ローンを借りたときよりも今の方が金利が低くなっているといったように、借り換えしたときの返済条件が良くなっているときに有効な手法です。

特に、10年以上前に固定金利で借りたままという人は、ぜひとも検討したいところです。見極めのポイントは、以下の3点を満たしているかどうかです。

▶現在と借り換えた場合を比較して金利差が1%以上ある

▶住宅ローンの残額が1,000万円以上ある

▶返済期間が10年以上残っている

ただし、新たに借り換えることでコストも発生します。借り換え前の住宅ローンの繰り上げ返済費用のほかにも、新規融資手数料や繰り上げ返済手数料、保証料、印紙税、抵当権設定登記費用、団体信用生命保険料など、こまごまとした費用が必要となります。コスト同様、手間もかかります。シミュレーションを行ってみて、具体的にどのくらいのメリットがあるのかを確認してから、借り換えるかどうかを検討することをおススメします。

住居費は、家計の出費のなかでも特に大きなウエイトを占めます。ローンを上手に使って、マイホーム貧乏にならないようにやりくりするのも大事なこと。繰り上げ返済やローンの借り換えを利用して、ローンストレスを抱えないようにしましょう。

【GALA NAVI 限定公開】

マンション経営・不動産投資の「収益性」と「リスク」をわかりやすくまとめた限定資料を公開中。下記のボタンからお申し込みいただくと無料で受け取れます。

株式会社FJネクストが運営しております。

資産運用型(投資用)マンションの多面的なメリットやリスク回避方法などはもちろんのこと、

資産運用・ライフプラン、マネーや不動産投資に関する身近なテーマから豆知識など、

さまざまな内容のコンテンツを随時発信してまいります。

また会員登録していただいた皆様にはここでは手に入らない特別な情報もお届けしております。

より多くの皆さまの資産運用・ライフプランニングに役立つサービスとして、ご活用いただけましたら幸いです。

関連記事

投資・マネー 人気コラム

-

2024年07月31日(水)

含み益(ふくみえき)とは?意味や利益確定の考え方をわかりやすく解説

株式投資や投資信託は、購入時よりも時価が上がればうれしいものです。そのような状態を「含み益」といいます。含み益は歓迎すべき状態ですが、まだ利益は確定しておらず、今後、時価が下がる可能性もあります。含み益の出ている金融商品の売却タイミングはどう図っていくといいのでしょうか。

-

2024年07月31日(水)

ペイオフとは?保護対象となる資産やおすすめのペイオフ対策について

ペイオフという仕組みをご存知でしょうか。預金を守る保険制度として知られているペイオフですが、保護対象の範囲や上限があり、万能というわけではありません。大切な資産を守るため、ペイオフの仕組みや対策について確認していきましょう。

-

2025年04月21日(月)

不労所得で月10万円稼ぐにはいくら必要?おすすめの方法も紹介

不動産投資をはじめとした、労働をせずに獲得した利益は「不労所得」と呼ばれます。 不労所得の獲得方法はさまざまで、「どのような投資方法でいくら稼ぎたいか」を考え…