給料から引かれる税金はどのように決まる?種類と計算方法を解説

給料から引かれる税金はどのように決まる?種類と計算方法を解説

- 不動産投資のGALA NAVI >

- コラム >

- マネー >

- 給料から引かれる税金はどのように決まる?種類と計算方法を解説

会社員の方は、労働の対価に給料を得ます。給料からは税金が引かれますが、その額は給料額や家族構成などによって変わります。

それでは、税金はどのような経緯で決定するのでしょうか。知っているようで意外に知らない税金についてみていきましょう。

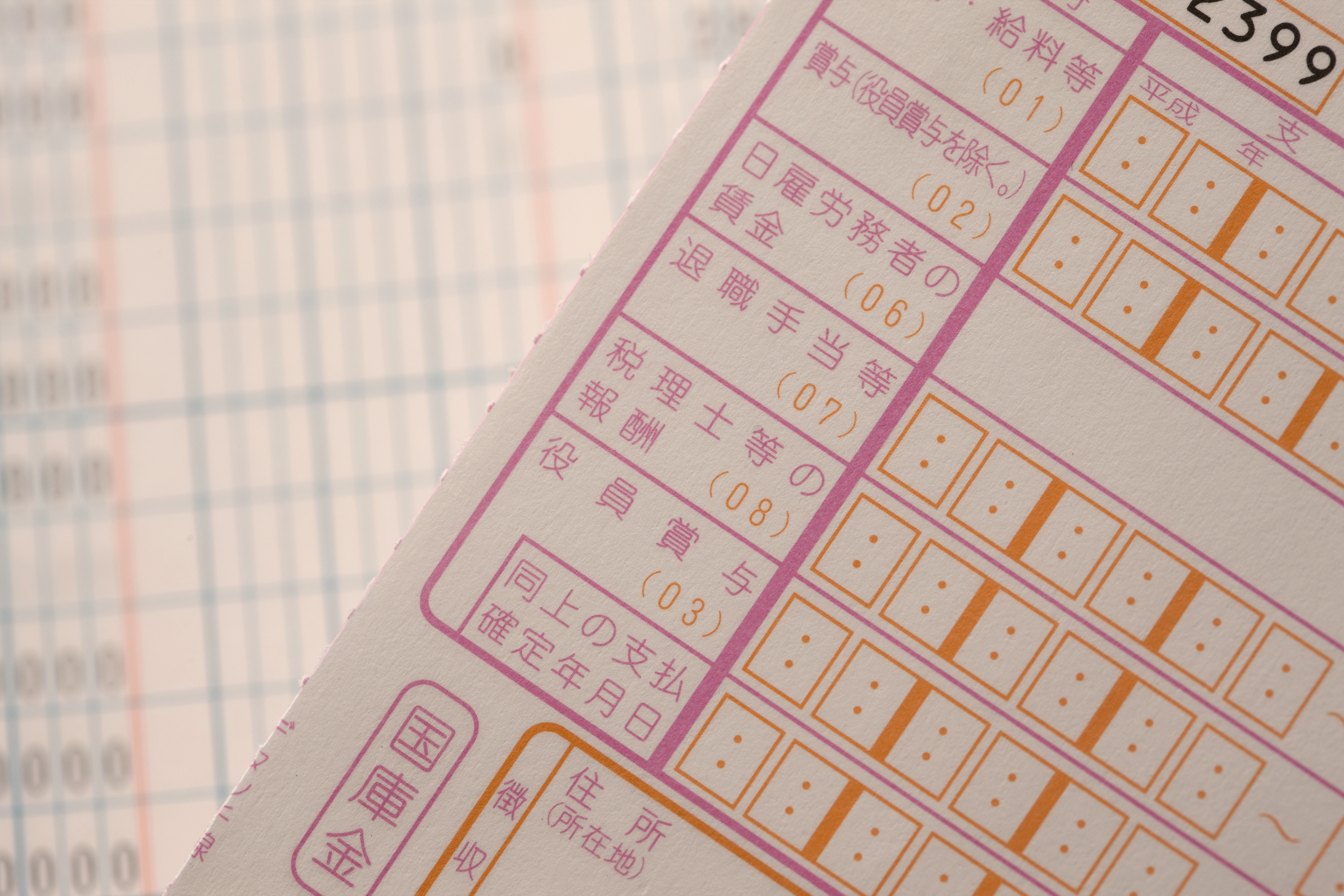

給料にかかる税金は所得税と住民税

給料から引かれる税金は、主に「所得税」と「住民税」です。

所得税は国税、住民税は地方税です。

両者は計算方法が異なるため、別々に計算・徴収されます。

計算のベースは所得税ですので、ここでは所得税をメインにみていきたいと思います。

所得税の税率は5%から45%の範囲で7段階に設定されています。実際の税率をご紹介します。

【所得金額ごとの税率】

| 195万円以下 | 5%(控除額なし) |

| 195万円超~330万円以下 | 10%(控除額97,500円) |

| 330万円超~695万円以下 | 20%(控除額427,500円) |

| 695万円超~900万円以下 | 23%(控除額636,000円) |

| 900万円超~1,800万円以下 | 33%(控除額1,536,000円) |

| 1,800万円超~4,000万円以下 | 40%(控除額2,796,000円) |

| 4,000万円超~ | 45%(控除額4,796,000円) |

上記の「控除額」は、計算時に所得から差し引くことができる金額です。

税率区分が上がった際、税額が急激に上がることのないように調整する役割を持ちます。

「収入が増えたにもかかわらず税率が上がり、手元に残る金額が減ってしまった」といった事態を防止してくれるというわけです。

税率を知っておくと、それだけで大体の所得税額が計算できます。

ただし、給料の額でそのまま税率が決まるわけではありません。

給料から一定の額を差し引いた額(所得)に対して所得税が課されるのです。

この流れを理解するには、年収と所得の違いを知っておくことが重要です。

年収

年間の給料額です。

給料からはあらかじめ社会保障費や税金等が天引きされています。

天引き後に実際に受け取った額が俗にいう「手取り額」です。

所得

年収から個人の事情に沿った額を差し引く「所得控除」が受けられます。

所得控除後の金額が「所得」です。

税金額を概算する方法

所得税は、「課税所得金額 × 税率 – 控除額」で算出することができます。

速算表を使用することで容易に金額を算出できますが、2037年までは東日本大震災の復興費用が含まれています。

そのため、厳密には下記になります。

- 所得税 = 課税所得金額 × 税率 + (課税所得金額 × 税率)×1%

→(課税所得金額 × 税率)×1.21%

具体的な所得税の計算方法は、下記の手順で算出します。

- 年間の収入を計算する

- 収入から支出・経費を差し引く

- 残った金額から所得控除額を差し引く

- 上記に所得税の税率を掛け合わせる

- 所得税を掛け合わせた金額に、税額控除額を差し引く

年収500万円の場合の給与所得金額

こちらでは、年収500万円の場合の給与所得金額を算出してみます。

※支出額については総務省統計局より、2024年8月の29.7万円/月とします。

収入から支出・経費を差し引く

まずは年収500万円から、年間の支出(29.7万円/月 ×12ヶ月)を差し引きます。

500万円 – (29.7万円/月 ×12ヶ月)= 143.6万円

残った金額から所得控除額を差し引く

こちらの金額に、330万円超~695万円以下の控除額である42.75万円を差し引きます。

143.6万円 – 42.75万円 = 100.85万円

上記に所得税の税率を掛け合わせる

上記の100.85万円に、500万円の所得税率である20%を掛け合わせます

100.85万円 × 20% = 20.17万円

所得税を掛け合わせた金額に、税額控除額を差し引く

税額控除額についてはさまざまな項目があるため、国税庁のページを参考にします。

一般的には7~8万円程度の控除額となるため、所得税は12~13万円程度になります。

給料にかかる所得税の計算方法

所得税の計算では、課税される「所得額」を算出する必要があります。

ただし、所得控除の数は多く、すべてを把握するのは容易ではありません。

そこで、ここでは所得控除のうち給与所得者(会社員)になじみが深いものをみていくことにします。

なお、収入は給料のみとします。

会社員に身近な所得控除には何がある?

会社員が受けられる主な所得控除は次のとおりです。

給与所得控除

給料をもらっている方なら誰でも受けられる控除です。

収入が多いほうが控除額は大きくなります。

しかし、収入が低いほうが控除率は高いです。

一般的に、収入が低いほうが生活は苦しくなりますから、収入が低いほうが、控除率が高くなる仕組みなのです。

社会保険料控除

健康保険料や厚生年金保険料、確定拠出年金保険料は課税されません。

課税所得金額に算入しないよう、全額が控除されます。

生命保険料控除

民間保険(生命保険料、介護医療保険料、個人年金保険料等)の保険料が所定の割合で控除できます。

控除額は最高で12万円です。

人的控除

配偶者控除、配偶者特別控除、扶養控除などです。

配偶者の収入やお子さんの年齢など、扶養されている方の立場によって控除額が変わってきます。

基礎控除

要件はなく誰でも受けられる控除です。

2019年までは控除額が一律でした。

しかし、2020年以降は所得に応じて基礎控除の額が変わります。

特に、所得が2,500万円超の人は控除がなくなるので、注意が必要です。

所得税の計算方法

所得税算出の大まかなステップは次のとおりです。

1. 課税所得額を算出する

収入から控除を差し引き、所得を算出します。課税対象となる所得は、特に「課税所得額」といいます。

2. 「課税所得額×所得税率」で所得税額が決定する

課税所得額に対し、その額に応じた税率をかけて「税額」を算出します。

なお、住宅ローン控除がある方は「税額」から控除されます。

所得ではなく税額から控除されるので、住宅ローン控除は「税額控除」といいます。

給料から「所得税+住民税+社会保険料」を差し引いた手取り額は、8割程度とされています。

ただし、「8割」はあくまでも平均的な収入の場合です。収入が多ければ、課税される税金額も多くなるので注意しましょう。

さらに、法改正にも留意しなければなりません。

税制は頻繁に改正が行われます。

例えば2018年度税制改正により、2020年以降の所得税計算では、給与所得控除額が全体的に引き下げられます。

また、新たに控除額の上限額(195万円)も設定されました。

住民税の計算方法

住民税は、下記の手順で算出します。

1. 総所得金額を算出する

総所得金額は、「合計所得金額 - 損失の繰越控除」で算出することができます。

合計所得金額は1月1日から12月31日までの1年間で、収入から支出・経費を差し引いた金額です。

2. 所得控除額を確認する

住民税においても、所得税のように一定の所得控除が認められています。

医療費や社会保険料、小規模企業共済等掛金などが対象となり、各自治体のホームページで確認できます。

3. 課税所得の算出

課税所得は、先述した総所得金額から控除額を差し引いた金額になります。

所得控除の額が多くなるほど課税所得額が下がっていくため、所得控除についてはしっかりと確認しておきましょう。

4. 所得割を算出する

所得割は「課税所得額 × 標準税率(10%)」で算出することができます。

標準税率は地方税法で定められている税率であり、一般的には10%で算出します。

5. 税額控除を適用する

住民税では、配当や外国税額、寄附金税額などが控除の対象となります。

先ほど算出した所得割から税額控除の額を差し引くことで、控除後の税額を求められます。

6. 均等割りの加算

税額控除後の所得割額に均等割り額を加えることで、住民税を求められます。

均等割り額は森林環境税などが含まれており、ひとりあたり1,000円/年になります(令和6年現在)。

社会保険料の計算方法

社会保険料のなかには健康保険料・厚生年金保険料・介護保険料・雇用保険料が含まれます。

これらは所属する企業と折半する形で納付しますが、それぞれで算出方法が異なります。

下記にて、社会保険料に含まれる各種保険料の算出方法をご紹介します。

健康保険料

健康保険料は「標準報酬月額 × 健康保険料率」で算出できます。

実際に従業員が負担する健康保険料は上記を2で割った金額であり、残り半分は会社が支払います。

健康保険には「健康保険組合」と「全国健康保険協会(協会けんぽ)」の2種類が含まれており、企業規模によって異なります。

厚生年金保険料

厚生年金保険料は「標準報酬月額 × 18.30%」であり、18.30%は厚生年金保険料率になります。

厚生年金保険料率は平成29年9月を最後に引き上げが終了し、令和6年現在は18.3%で固定されています。

厚生年金は、厚生年金保険の適用を受けている事業所に勤務している70歳未満の会社員や公務員が加入します。

介護保険料

介護保険料は「標準報酬月額 × 介護保険料率」で算出でき、従業員はこの半分を負担します。

介護保険料率は令和6年現在、全国一律で1.60%に統一されています。

介護保険料の納付が発生するのは40歳以上の従業員のみであり、健康保険料に上乗せする形で納付します。

雇用保険料

雇用保険料は「給与額・賞与額 × 従業員負担の雇用保険料率」で算出できます。

雇用保険料率とは従業員の給与や賞与にかかる雇用保険料の割合であり、一般の事業・農林水産・清酒製造の事業・建設の事業で決まります。

下記のように、それぞれで保険料率が異なるため、厚生労働省のホームページにて確認しておきましょう。

- 一般の事業 :5/1,000

- 農林水産・清酒製造の事業 :5/1,000

- 建設の事業 :5/1,000

給料をもらっている人の節税対策は資産運用

資産運用が節税対策として有効であることをご存じでしょうか。

例えば、iDeCo(個人型確定拠出型年金)は拠出額の全額が所得控除の対象となるため、所得税・住民税額を抑える効果があります。

さらに、iDeCoは運用益も非課税です。

金融商品の場合でしたら、「損益通算」という制度が利用できます。

端的にいうと、金融商品の取引で「収益」と「損失」の双方があった場合、「収益」から「損失」を引くことができるというものです。

損失が収益以上の額になった場合は、引ききれなかった損失を3年間繰り越すことも可能です。

土地の譲渡でも、「譲渡益」と「譲渡損」が生じた場合には、条件を満たせば譲渡所得内で同じような通算が可能です。

税金の金額は常に変わる

給料が同一でも、家族構成が変化したり、保険を変えたりすると、税金の額が変わることがあります。

また、法律改正によって税額が増減したりもします。大まかな計算方法を知って、「どうして今月の給料は減ったのだろう?」と疑問に思うことがないようにしておくと良いでしょう。

株式会社FJネクストが運営しております。

資産運用型(投資用)マンションの多面的なメリットやリスク回避方法などはもちろんのこと、

資産運用・ライフプラン、マネーや不動産投資に関する身近なテーマから豆知識など、

さまざまな内容のコンテンツを随時発信してまいります。

また会員登録していただいた皆様にはここでは手に入らない特別な情報もお届けしております。

より多くの皆さまの資産運用・ライフプランニングに役立つサービスとして、ご活用いただけましたら幸いです。

関連記事

投資・マネー 人気コラム

-

2024年07月31日(水)

含み益(ふくみえき)とは?意味や利益確定の考え方をわかりやすく解説

株式投資や投資信託は、購入時よりも時価が上がればうれしいものです。そのような状態を「含み益」といいます。含み益は歓迎すべき状態ですが、まだ利益は確定しておらず、今後、時価が下がる可能性もあります。含み益の出ている金融商品の売却タイミングはどう図っていくといいのでしょうか。

-

2024年07月31日(水)

ペイオフとは?保護対象となる資産やおすすめのペイオフ対策について

ペイオフという仕組みをご存知でしょうか。預金を守る保険制度として知られているペイオフですが、保護対象の範囲や上限があり、万能というわけではありません。大切な資産を守るため、ペイオフの仕組みや対策について確認していきましょう。

-

2025年04月21日(月)

不労所得で月10万円稼ぐにはいくら必要?おすすめの方法も紹介

不動産投資をはじめとした、労働をせずに獲得した利益は「不労所得」と呼ばれます。 不労所得の獲得方法はさまざまで、「どのような投資方法でいくら稼ぎたいか」を考え…