キャッシュフロー表とは?作成のコツと家計に役立てるポイント

キャッシュフロー表とは?作成のコツと家計に役立てるポイント

- 不動産投資のGALA NAVI >

- コラム >

- 資産運用 >

- キャッシュフロー表とは?作成のコツと家計に役立てるポイント

家計を管理する方法の一つとして有効なのが「キャッシュフロー表」です。

名称は聞いたことがあるけれど、それがどのようなものかをよく知らないという方もいるかもしれません。

今回はキャッシュフローの意味や作成方法などについて見ていきます。

キャッシュフロー表とは?

最初に、キャッシュフロー表の意味や役割を改めて紹介します。「キャッシュフロー」とは、直訳すると「お金(キャッシュ)の流れ(フロー)」のことです。

じつは、キャッシュフロー表は企業会計において重要な財務三表の一つで、現金資金を把握するために用いられています。

企業では帳簿上の損益がプラスだとしても、入金と支払いのタイミングが悪ければ、一時的に資金が不足してしまう可能性があります。

そのような事態を防ぐために、キャッシュフロー表で現金の動きを把握するのです。

家計でも同様に、お金の収支を確認して、資金(預貯金)が不足しないように先を見通すことは重要です。

キャッシュフロー表を活用することで家計がうまく回ったり、効率的に支出に備えたりすることができるようになるでしょう。

家計におけるキャッシュフロー表は、ライフイベントを盛り込むことがポイントです。

単純に世帯の収支を確認するだけでなく、「子どもの成長にかかる教育費」「働き方やキャリアによる収入」などの変化を考慮して作成します。

さらに数十年という長いスパンで作成することで、長期的に家計を見通すことが可能となります。

キャッシュフロー表を作成してみよう

次に、キャッシュフロー表の作成手順とポイント、注意点を紹介します。

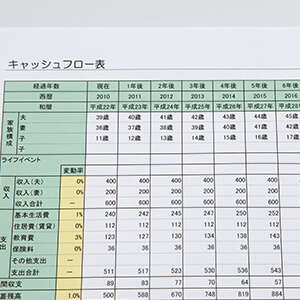

ここでは、「小さな子どもがいる共働き夫婦」の場合を想定し、一般的なキャッシュフロー表の作成方法を見ていきます。

キャッシュフロー表の作成手順【準備編】

キャッシュフロー表を作成する前に、次の1~3の情報を準備します。

1. 年間収支の確認

世帯収入と世帯支出の金額を確認します。

収入は現実に入ってきた金額で考えます。

給与であれば「手取り収入」ですし、児童手当や給付金の受け取りなどがあればそれも反映させます。

これによって、現状で黒字家計なのかそうでないのかが分かります。

2. 現在の資産状況の確認

現預金や金融商品など、保有資産を確認します。

現金の流れを把握するための表なので、確認するのは現金に準じたもののみです。

そのため、マイホームやマイカー、貴金属などのように換金が容易でない資産は含めません。

なぜならば、家計収支がマイナスになった場合にどこまで家計が持ちこたえることができるか、つまり家計の体力を調べるのが目的だからです。

仮に1番の「年間収支」がマイナスの場合でも、資産(現預金等)があれば、家計を維持することができます。

3. ライフイベント表の作成

ライフイベント表と呼ばれる、世帯の支出予定表を作成します。該当する支出には、子どもの成長に応じた「教育費」、マイホームを購入する場合の「頭金」などがあります。

さらに、「旅行費」「マイカー購入費」など、今後生じると考えられる大きな支出を洗い出していきます。

教育費は進学先によって大きく変わりますし、マイホームやマイカーの購入はそのときにならないと分からないかもしれません。

ここでは、あくまでも現時点での希望でかまいません。

「マイホームを購入するならば、子どもが小さいうちがいい」「中学や高校は本人の希望で選べるよう、私立も視野に入れておこう」など、夫婦で将来を話し合ってみましょう。

キャッシュフロー表の作成手順【作成編】

準備した3つの情報をすり合わせてキャッシュフロー表を作成します。

まずは年間収支です。1番の「年間収支」を、3番の「ライフイベント表」の支出を反映させながら20年~30年分を作成します。

年間収支を作成する際のポイントは次の2つです。

- 収入の変動は分かる範囲で考慮する

- 支出はライフイベント表の数字を反映させる

なお、年間収支を作成する際は、2番の「資産状況」も盛り込みます。計算式は「前年資産額+本年年間収支」です。「本年年間収支」がプラスならば資産は増え、マイナスなら資産を減らします。

簡易的な例は次のとおりです。当初の保有資産(前年資産額)は500万円、収入800万円、支出は600万円、3年目にマイホーム購入に伴う頭金・諸経費として400万円支出する事例です。

- 1年目

-

収入 800万円 支出 600万円 1年目年間収支 プラス200万円 年末資産額 (前年資産額+1年目年間収支)

700万円

(500万円+200万円)

- 2年目

-

収入 800万円 支出 600万円 2年目年間収支 プラス200万円 年末資産額 (前年資産額+1年目年間収支)

900万円 (700万円+200万円)

- 3年目

-

収入 800万円 支出 1000万円 (マイホーム購入資金400万円含む)

3年目年間収支 マイナス200万円 年末資産額 (前年資産額+3年目年間収支)

700万円(900万円-200万円)

このように2年、3年と継続して見ていくことで、将来の家計・資産状況が見て取れます。

上の事例では箇条書きとしていますが、キャッシュフロー表はエクセル等を利用した表形式で作成するのが一般的です。

表形式の見本が気になる方は【キャッシュフロー表が作りやすくなるワークシート例(日本FP協会)】をご覧ください。

キャッシュフロー表を作成する場合のポイント

キャッシュフロー表を有益なものにするには、将来の支出を反映させることが重要です。

要するに、ライフイベント表に漏れがないようにするということです。

今後のやりたいことや生き方を家族全員で話し合うことで、今後の支出は網羅できるでしょう。

修正は後からでも可能なので、まずは希望を口に出してライフイベント表を作成していきます。

特に、子育て世帯ではイベントが多くありますし、教育費の負担が生じるため、支出の変動は大きくなりがちです。

そのため、ライフイベント表を作成する意義は大きいといえます。どこまで作成すれば良いのか迷ったときは、子どもが独立する時期、世帯主が定年する時期など、世帯における大きな区切りを目安にします。

キャッシュフローに関わる収入・支出

キャッシュフローを可視化するためには、下記のように収入と支出に関する情報を書き出してみましょう。

キャッシュフローに関わる収入

キャッシュフローに関わる収入には、下記のように毎月の給料や退職金、再雇用後の給料、児童手当などが含まれます。

毎月の給料

毎月の給料は企業に属したり、個人事業主として経営をしていたりすることで得られる賃金です。

一般的に、企業に属している場合は55歳まで昇格し、その後徐々に下がっていくパターンが多い傾向にあります。

そのため、収支について考える場合は定年までの増減について検討しておきましょう。

退職金

退職金とは、従業員が退職する際に企業が支給する賃金であり、下記のようにさまざまな制度が含まれています。

- 退職一時金制度

- 退職金共済制度

- 確定給付企業年金制度

- 企業型確定拠出年金制度

収支について考える際は、まずはこれらの種類を確認しておき、それぞれの計算方法で算出してみましょう。

再雇用後の給料

企業は定年後も継続して働くことができる、再雇用制度を設けています。

再雇用制度を利用する場合、受け取れる給料や自分が働ける年齢などを考えなければなりません。

一般的に、再雇用後の給料は定年退職後の給料よりも低い傾向にあるため、そちらも事前に考えておきましょう。

各種手当

企業は福利厚生の一環として、役職手当や職務手当、家族手当、住宅手当といった、さまざまな手当を用意しています。

これらは従業員の役職や家族構成などによって異なるものであり、受け取れる金額は企業によって異なります。

収入の一部である手当についても、いつ・いくらもらえるのかを記載することで、より細かく管理ができます。

キャッシュフローに関わる支出

生活を送っていると、下記のようにさまざまな支出が発生します。

- 家賃

- 固定資産税、火災保険料

- 教育費

- 保険料

- 車両費

- 食費

- 娯楽費

- 水道光熱費 など

これらは日常生活を送るうえで発生するものではあるものの、細かく支出を記載している人は意外と少ないものです。

多くの場合、収入を増やすよりも支出を減らす方が対策しやすいため、支出の可視化は重要な対策となります。

何にいくら使用しているのかを明確にし、支出を減らすことで収入や貯金額を増やしやすくなるでしょう。

キャッシュフロー表を作成するメリット

キャッシュフロー表を作成することで、下記のようなメリットを得られます。

将来の資金に関する計画を立てられる

近年では物価の高騰だけではなく、賃金が上がりにくくなったことによって、将来に不安を覚える人が多くなりました。

老後に安定した、お金に不安がない生活を送るためには、現状の生活を見直すことで将来の資金計画を立てる必要があります。

キャッシュフロー表はその一例といえるもので、大まかにでも収支を記載しておくことで、支出に備えることができるのです。

お金をためやすくなる

キャッシュフロー表を作成することで収支の情報を可視化できるため、ムダな出費を一目で理解できるようになります。

ムダな出費に関する情報を把握することで効率良くお金をためられるようになるため、改善しやすくなるでしょう。

ムダを削減することで浮いたお金を貯金に回すことで、将来の不安を少しでもとりのぞくことができます。

心理的な安定を得られる

お金は現在や将来の生活に大きな影響を与える要素であり、少なくなるほど心理的な負担が大きくなります。

収支の状況を確認できるようにキャッシュフロー表を作成しておくことで、自分の財務状況を一目で理解できます。

事実を元に作成された表は感覚ではなく、論理・ロジックに基づいた解決策を立案できる点もメリットといえます。

キャッシュフロー表を作成するときの注意点

一方、キャッシュフロー表を作成するときには下記のポイントに注意しましょう。

正確な情報を入力する

キャッシュフロー表は収支に関する真実を記載する表であるため、必ず正確な情報を入力しましょう。

「○○の出費なら、書かなくても良いか」と考えていると、どんどんヌケモレが発生するものです。

そのため、どのような収支であっても、必ずすべての情報を正確に入力しなければならない点には注意しましょう。

収支に関する知識

社会保険や税制に関する知識が不十分な場合、現状を把握するだけで改善案や対策ができません。

キャッシュフロー表は作成することが目的ではなく、そこから対策案の立案や実践などが目的のものです。

収支に関するさまざまな知識を身に着けなければならない点も、キャッシュフロー表の注意点といえます。

給料は手元に残る数字を記載

一言で収入といっても、額面と手取りが異なることは多くあり、実際に使えるのは手取りになります。

そのため、給料を記載する際は、必ず手取り金額を記載するようにしましょう。

ボーナスや臨時収入についても同様であり、税金などを引いた、実際に使える金額を記載しなければならない点は注意が必要です。

キャッシュフロー表を使って家計を改善する

キャッシュフロー表を作成すると、将来に不安を感じてしまうかもしれません。そこで、ここではキャッシュフロー表を活用した3つの不安解消法を紹介します。

課題を明確にする

何の資金が、いくら不足するのかを明確にします。

例えば、「子どもが公立の学校に進学する前提で作成したけれども、私立に進学したらどうなるのか」と不安ならば、私立に進学する場合のキャッシュフロー表も作成し、実際にいくら不足するかの見通しを確認します。

課題を解決するための具体的方法を考える

不足分を補うには、「支出を減らす」方法と「収入を増やす方法」があります。

支出を減らすならば節約を、収入を増やすならば「(シングルインカムであれば)夫婦の一方が新たに働く」「キャリアアップで給与の引き上げを目指す」など具体的な方法を考えます。

実現が難しいようならば、ライフイベントを見直すことも検討します。

定期的に見直す

キャッシュフロー表における将来の収支は、現在の見通しの下で作成した金額ですので、変動する可能性があります。

2019年10月には消費税が10%に増税されましたし、2020年からは教育無償化制度がスタートしました。

今後も、制度改定によって生活費や教育費等が大きく変わるかもしれません。キャッシュフロー表は、これら変化に応じて定期的に見直していきます。

なかには状況が変わるたびにキャッシュフロー表を作り直すのを面倒に感じる、あるいは、何のために作成するのかと疑問に思われる方もいるかもしれません。

しかし、作成するごとに課題をチェックし、都度対応することで家計を守る力がアップします。

キャッシュフロー表の賞味期限は有限ですが、キャッシュフロー表を活用して「課題を解決した」経験は一生の役に立ちます。前向きに捉えて定期的に作成していきましょう。

キャッシュフロー表で家計の課題を見つけよう

キャッシュフロー表は作成に手間がかかるうえに、作成しただけでは役割を発揮しにくいツールです。

作成した後に、「課題を見つけ出してライフイベントや家計を見直す」ことで真価を発揮します。

最初は難しく感じることがあるかもしれませんが、最初から完璧を目指す必要はありません。手順に沿って少しずつトライしてみてください。

家族で話し合ったり、見直しを繰り返したりするうちに、徐々に使いこなせるようになるでしょう。

キャッシュフロー表の作成方法や役割を知り、家計を改善するツールとして活用してみてはいかがでしょうか。

株式会社FJネクストが運営しております。

資産運用型(投資用)マンションの多面的なメリットやリスク回避方法などはもちろんのこと、

資産運用・ライフプラン、マネーや不動産投資に関する身近なテーマから豆知識など、

さまざまな内容のコンテンツを随時発信してまいります。

また会員登録していただいた皆様にはここでは手に入らない特別な情報もお届けしております。

より多くの皆さまの資産運用・ライフプランニングに役立つサービスとして、ご活用いただけましたら幸いです。

関連記事

資産運用・ライフプラン 人気コラム

-

2017年08月16日(水)

現在の30代が65歳以降に受け取れる年金額を知っていますか? 33歳既婚者と37歳独身者を例に、将来の年金受給額を試算します。正確な受給見込額を抑えて老後のプランについて検討しましょう。

-

2024年11月22日(金)

夫婦ともに高収入の共働き、いわゆる「パワーカップル」が新富裕層として注目を集めています。ニッセイ基礎研究所の調査などをもとに、パワーカップルの資産形成スタイルをみていきましょう。

-

2017年10月16日(月)

「なんとかなる」では危険すぎる!家計のキャッシュフロー表でライフイベントの準備をしよう

キャッシュフロー表を作成すると、将来のライフイベントで資金が不足するのかどうかを予測することができます。将来的に余裕のある生活を送るためには、毎月の支出をどの程度に抑え、働いている時にどのくらい貯蓄すればよいのか、キャッシュフロー表を作成することでその目安が見えてきます。